Công nghệ ứng dụng trong phòng chống rửa tiền và tội phạm tài chính

Mặc dù có những thách thức không nhỏ, nhưng với sự tiến bộ của công nghệ và sự hợp tác quốc tế, hệ thống ứng dụng phòng chống rửa tiền có thể trở thành công cụ mạnh mẽ trong cuộc chiến chống lại tội phạm rửa tiền, góp phần bảo vệ sự ổn định và minh bạch của hệ thống tài chính toàn cầu.

1. Thực trạng tội phạm rửa tiền ngày càng phức tạp

Trong những năm gần đây, tình hình rửa tiền trên thế giới ngày càng trở nên phức tạp và đa dạng, đặc biệt là với sự phát triển của nền kinh tế số. Ngân hàng Thế giới ước tính, hoạt động tội phạm ở Mỹ đã thực hiện hành vi rửa tiền với khoảng 300 – 500 tỷ đô la Mỹ mỗi năm. Các thị trường tài chính lớn đã áp dụng nhiều biện pháp để phát hiện và xử lý tội phạm rửa tiền, nhưng các đối tượng tội phạm vẫn tìm cách chuyển hướng sang các thị trường kém phát triển hơn. Rửa tiền không chỉ liên quan đến các loại tội phạm có tổ chức xuyên quốc gia như buôn lậu vũ khí, mua bán trái phép chất ma túy, khủng bố, mà còn liên quan đến nhiều giao dịch phức tạp. Một số vụ án rửa tiền trên thế giới:

Vụ án rửa tiền tại Ngân hàng Danske, còn được biết đến là một trong những vụ bê bối rửa tiền lớn nhất lịch sử châu Âu, bắt đầu được phát hiện vào năm 2017-2018. Điều này xảy ra sau khi người ta phát hiện ra rằng khoảng 800 tỷ euro từ các giao dịch đáng ngờ đã chảy qua chi nhánh của ngân hàng Danske tại Estonia từ năm 2007 đến 2015. Các giao dịch này bao gồm nguồn tiền đến từ Estonia, Nga, Latvia, và các quốc gia khác, và đã được phân phối đến nhiều nơi khác nhau như Trung Quốc, Thụy Sĩ, và Thổ Nhĩ Kỳ. Ngân hàng Danske, có trụ sở tại Copenhagen, Đan Mạch, đã mua lại chi nhánh này từ Ngân hàng Sampo của Phần Lan vào năm 2007, và chi nhánh này đã được sử dụng cho các hoạt động rửa tiền. Cả hai cơ quan giám sát tài chính của Đan Mạch và Estonia đều đã bị chỉ trích vì thiếu sót trong việc giám sát và ngăn chặn các hoạt động rửa tiền này. Vụ bê bối cũng đã dẫn đến việc từ chức của CEO và Chủ tịch Hội đồng quản trị của Danske Bank, và nhiều nhân viên cấp cao khác cũng đã bị sa thải do không tuân thủ các nghĩa vụ pháp lý. Ngân hàng Danske phải đối mặt với các cuộc điều tra từ nhiều cơ quan quản lý và phải chịu các khoản phạt từ các cơ quan quản lý Đan Mạch, Estonia, châu Âu và Hoa Kỳ. Vụ án này cũng đã kéo theo sự điều tra đối với các ngân hàng khác như Deutsche Bank, Swedbank, và Raiffeisen Bank vì cáo buộc giúp chuyển tiền bất hợp pháp từ Danske Bank.

Vụ án tại ngân hàng Thụy Điển SEB bị phạt 1 tỷ SEK (khoảng 107 triệu đô la Mỹ) do không cung cấp các biện pháp chống rửa tiền (AML) đầy đủ tại các chi nhánh ở các nước Baltic. SEB Bank bị cáo buộc thiếu sót trong việc tuân thủ các quy định AML, điều này đã dẫn đến việc các hoạt động rửa tiền có thể diễn ra thông qua các chi nhánh của họ. Vụ việc này là một phần của một loạt các vụ bê bối liên quan đến rửa tiền mà các ngân hàng lớn ở châu Âu đang phải đối mặt, bao gồm cả vụ việc của Ngân hàng Danske.

Vụ án “London Laundromat” năm 2021 liên quan đến một chương trình visa vàng của Vương quốc Anh, được cho là đã tạo ra một thiên đường cho tiền bẩn tại Anh. Điều này bắt nguồn từ việc một DJ triệu phú và chồng của cô đã phải trả lại 4 triệu bảng Anh cho Cơ quan Tội phạm Quốc gia (NCA) sau khi thừa nhận trong một thỏa thuận rằng họ đã đưa tiền vào Anh một cách bất hợp pháp thông qua một kế hoạch rửa tiền trị giá 2.9 tỷ đô la Mỹ, được biết đến với cái tên “Azerbaijani laundromat”. Chương trình visa vàng này đã thu hút hàng nghìn người giàu có từ Nga và các quốc gia cộng hòa Xô viết cũ đến định cư tại Anh, đặc biệt là London, từ năm 2008 đến 2015. Trong thời gian này, 97% các nhà đầu tư không phải trải qua kiểm tra nghiêm ngặt về tính hợp pháp của tài sản của họ. Vụ án này chỉ là một phần của một hệ thống rửa tiền lớn hơn được gọi là “Global Laundromat”, trong đó các quan chức và người trong cuộc Nga đã chuyển hàng tỷ đô la vào châu Âu, Mỹ và các quốc gia khác từ cuối năm 2010 đến đầu năm 2014. Các nhà thực thi pháp luật ở Moldova và Latvia đã theo dõi ít nhất 20 tỷ đô la tiền bẩn, và họ tin rằng tổng số tiền thực sự có thể lên đến 80 tỷ đô la. Các giao dịch này đã diễn ra thông qua các công ty ma, phần lớn được đăng ký tại Anh, và tiền đã được chuyển qua hệ thống tài chính toàn cầu đến 96 quốc gia, bao gồm cả các quốc gia lớn như Mỹ, Anh, Đức, Pháp và Trung Quốc, cũng như các quốc gia nhỏ hơn như Slovenia và Đài Loan.

Trước thực trạng như vậy, các quốc gia trên thế giới liên tục đẩy mạnh yêu cầu tuân thủ Phòng chống rửa tiền và tài trợ khủng bố. Các lệnh cấm vận cũng được gia tăng và ngày càng phức tạp. Năm 2023, Mỹ và đồng minh đã mở rộng cấm vận đối với Nga, nhằm cắt giảm nguồn thu từ các ngành quan trọng và trừng phạt các bên thứ ba hỗ trợ Nga. Sắc lệnh 14114 của Mỹ cho phép áp dụng cấm vận thứ cấp đối với các tổ chức tài chính nước ngoài liên quan đến công nghiệp quốc phòng Nga hoặc vi phạm cấm vận của Mỹ. Các cơ quan Mỹ như OFAC, BIS và DOJ tăng cường điều tra và xử phạt vi phạm cấm vận.

Tại Việt Nam, xu thế toàn cầu hóa và chuyển đổi số phát triển vô cùng mạnh mẽ khiến Việt Nam đứng trước nguy cơ cao về rủi ro gian lận tài chính và tội phạm về rửa tiền. Tháng 6/2023, Lực lượng đặc nhiệm tài chính quốc tế – FATF đã đưa Việt Nam vào danh sách xám vì thiếu hụt trong cơ chế chống rửa tiền và tài trợ khủng bố. Điều này ảnh hưởng tiêu cực đến uy tín quốc tế và khả năng tiếp cận vốn của Việt Nam. Chính phủ Việt Nam đã chỉ đạo tăng cường các biện pháp chống rửa tiền, áp dụng khuyến nghị của FATF, và mục tiêu thoát khỏi danh sách xám trong 2 năm. Các biện pháp bao gồm ban hành văn bản hướng dẫn Luật PCRT, tăng cường đánh giá rủi ro, thanh tra, và điều tra xét xử liên quan đến rửa tiền.

Trên thực tế, tại Việt Nam, Luật Phòng chống rửa tiền đã có từ năm 2012. Tuy nhiên, trước tình hình tội phạm rửa tiền phức tạp, đến năm 2022, Quốc hội Việt Nam đã ban hành tiếp Luật Phòng, chống Rửa tiền số 14/2022/QH15, trong đó, mở rộng các đối tượng cần báo cáo, đồng thời, quy định rõ ràng đầy đủ về các dấu hiệu nhận biết hành vi rửa tiền trong các lĩnh vực khác nhau như ngân hàng, trung gian thanh toán, bảo hiểm nhân thọ, chứng khoán và kinh doanh bất động sản.

Phòng chống rửa tiền là gì?

Công tác phòng chống rửa tiền bao gồm ba nghiệp vụ cơ bản như sau:

- Nhận biết khách hàng “Know Your Customer” (KYC) là một chiến lược phòng chống rửa tiền được các tổ chức tài chính và các doanh nghiệp liên quan đến tài chính thực hiện để xác định và xác minh danh tính của khách hàng của họ. Mục tiêu chính của KYC là ngăn chặn việc sử dụng các dịch vụ tài chính để rửa tiền hoặc tài trợ cho các hoạt động phi pháp.

Các hoạt động KYC bao gồm thu thập thông tin cá nhân chi tiết về khách hàng như tên, địa chỉ, ngày sinh, quốc tịch, và một số thông tin khác. Các tổ chức tài chính cũng cần xác minh thông tin này bằng cách yêu cầu các tài liệu chứng minh danh tính như hộ chiếu, giấy tờ nhận diện, hoặc giấy chứng nhận đăng ký kinh doanh. Ngoài ra, KYC cũng bao gồm việc đánh giá rủi ro của khách hàng và theo dõi các giao dịch tài chính của họ để phát hiện ra các hoạt động bất thường hoặc nghi ngờ. Bản chất của công việc này là đánh giá rủi ro mà khách hàng mang lại cho Ngân hàng hoặc tổ chức tài chính. Đây không phải đánh giá một lần, mà cần thực hiện liên tục trong vòng đời của khách hàng tại ngân hàng. Khách hàng sẽ được đánh giá ở các giai đoạn khác nhau trong mối quan hệ với ngân hàng, bắt đầu từ khi khách hàng lần đầu mở tài khoản hoặc thiết lập quan hệ với ngân hàng, khi khách hàng thay đổi, bổ sung thông tin, hoặc khi phát hiện khách hàng có các giao dịch, hành vi bất thường. Các tổ chức tài chính thường phải duy trì và cập nhật thông tin KYC thường xuyên để đảm bảo tính chính xác và hiệu quả của quy trình.

Một số tiêu chí để đánh giá rủi ro khách hàng:

| Tiêu Chí Đánh Giá Rủi Ro | Mô Tả |

|---|---|

| Thông tin khách hàng | – Nghề nghiệp |

| – Nguồn thu nhập | |

| Ngành Kinh Doanh | – Ngành công nghiệp hoặc lĩnh vực mà khách hàng hoạt động |

| – Mức độ kiểm soát của cơ quan quản lý và rủi ro liên quan đến ngành công nghiệp | |

| Quốc Tịch và Nơi Cư Trú | – Quốc tịch của khách hàng |

| – Nước cư trú | |

| – Tính ổn định chính trị và điều kiện kinh tế của quốc gia nơi khách hàng cư trú | |

| – Quốc gia của khách hàng có thuộc danh sách cấm vận không | |

| Các rủi ro liên quan | – Khách hàng có giao dịch tại các khu vực rủi ro cao về rửa tiền |

| – Khách hàng và các đối tượng liên quan có thuộc danh sách cá nhân/ tổ chức chính trị quan trọng (PEPs) hoặc các cá nhân/ tổ chức đang bị trừng phạt quốc tế | |

| – Lịch sử tham gia vào các giao dịch liên quan đến các hoạt động rủi ro như tài trợ khủng bố, buôn bán ma túy hoặc tội phạm tổ chức |

Tổ chức tài chính thường phải tuân thủ các quy định về KYC được đặt ra bởi các cơ quan quản lý tài chính, và vi phạm các quy định này có thể dẫn đến các hình phạt nặng nề. Trong nhiều quốc gia, KYC được coi là một phần quan trọng của hệ thống phòng chống rửa tiền và tội phạm tài chính.

- Sàng lọc “Screening” đề cập đến quy trình kiểm tra và phân tích các thông tin của khách hàng, giao dịch tài chính hoặc bất kỳ bên nào tham gia vào các hoạt động tài chính, nhằm xác định rủi ro liên quan đến rửa tiền hoặc tội phạm tài chính.

Các hoạt động screening thường bao gồm:

- Kiểm tra danh sách đen (blacklist screening): Đây là quy trình so sánh thông tin với các danh sách đen được công bố công khai, bao gồm danh sách các cá nhân hoặc tổ chức bị liên kết với hoạt động tội phạm, các tổ chức khủng bố hoặc cá nhân bị trừng phạt quốc tế. Danh sách đen thường được cung cấp bởi các tổ chức quốc tế như OFAC, UN, EU. Một số tổ chức khác cung cấp danh sách đen có mất phí như Accuity, World-check, Dow Jones. Ngoài ra, tại mỗi quốc gia, các cơ quan quản lý như Ngân hàng nhà nước, Bộ công an, cũng sẽ có những danh sách theo dõi chuyên biệt của quốc gia đó.

- Kiểm tra thông tin địa lý (geographic screening): Quy trình này nhằm xác định rủi ro từ các khu vực có mức độ rủi ro cao hơn về tội phạm tài chính hoặc rửa tiền.

- Kiểm tra quyền sở hữu (ownership screening): Đây là quy trình xác định người sở hữu cuối cùng của một tổ chức hoặc tài khoản tài chính, để ngăn chặn việc che giấu danh tính thực sự của người sở hữu.

- Kiểm tra giao dịch (transaction screening): Quy trình này liên quan đến kiểm tra và phân tích các giao dịch tài chính để xác định các biểu hiện của hoạt động rửa tiền hoặc tội phạm tài chính.

Các hoạt động screening đóng vai trò quan trọng trong việc phát hiện và ngăn chặn các hoạt động tài chính bất hợp pháp, bảo vệ hệ thống tài chính khỏi rủi ro và đảm bảo tuân thủ các quy định pháp luật về phòng chống rửa tiền và tội phạm tài chính. Việc này giúp đảm bảo ngân hàng không có phát sinh giao dịch hoặc thiết lập quan hệ với các đối tượng trong danh sách đen.

- Giám sát giao dịch “Transaction Monitoring” trong phòng chống rửa tiền là quá trình liên tục theo dõi và kiểm tra các giao dịch tài chính để phát hiện và ngăn chặn các hoạt động rửa tiền và tội phạm tài chính khác. Mục tiêu của quá trình này là xác định các biểu hiện của hoạt động bất thường và đáng ngờ trong các giao dịch tài chính, từ đó giúp các tổ chức tài chính ngăn chặn hoặc báo cáo các hoạt động có liên quan đến tội phạm.

Các hoạt động cụ thể của transaction monitoring bao gồm:

- Theo dõi giao dịch hàng ngày: Các giao dịch tài chính như chuyển khoản tiền, rút tiền, gửi tiền, mua bán chứng khoán, và các giao dịch khác được theo dõi và ghi nhận liên tục.

- Phân tích dữ liệu: Dữ liệu từ các giao dịch tài chính được phân tích để tìm ra các mẫu hoặc biểu hiện của hoạt động bất thường. Điều này có thể bao gồm kiểm tra các mẫu giao dịch không bình thường, giao dịch lớn, giao dịch tần suất cao, hoặc các giao dịch với các quốc gia hoặc khu vực có mức độ rủi ro cao.

- Xác định và xử lý các cảnh báo: Khi các hệ thống giám sát phát hiện ra các giao dịch có khả năng gây nghi ngờ, các cảnh báo sẽ được tạo ra và được nhân viên phòng chống rửa tiền xem xét và điều tra. Các biện pháp cần được áp dụng nhanh chóng để xác minh tính hợp lệ của các giao dịch này và ngăn chặn các hoạt động phi pháp.

Giám sát giao dịch là một quá trình phức tạp, nhưng nó có thể giúp phát hiện nhanh chóng và hiệu quả các hành vi rửa tiền.

2. Việt Nam đã làm gì để đối phó với tội phạm rửa tiền

Đối mặt với thực trạng về tội phạm rửa tiền trong và ngoài nước, Việt Nam đã thực hiện nhiều biện pháp để đối phó với tình trạng này:

- Luật Phòng chống Rửa tiền: Việt Nam đã ban hành nhiều văn bản pháp luật liên quan đến phòng chống rửa tiền, trong đó có Luật Phòng chống Rửa tiền và các Nghị định, Quy định chi tiết hướng dẫn thi hành. Các quy định này đề cập đến các biện pháp phòng chống rửa tiền, bao gồm việc áp dụng kiểm soát tiền mặt, báo cáo giao dịch đáng ngờ, và xây dựng hệ thống kiểm soát nội bộ trong các tổ chức tài chính.

- Tăng cường Kiểm soát và Giám sát: Các cơ quan chức năng tại Việt Nam, như Ngân hàng Nhà nước, Cơ quan Cảnh sát điều tra (Công an), và Cục Quản lý Dòng tiền, đã tăng cường kiểm soát và giám sát các hoạt động tài chính. Điều này bao gồm việc tăng cường kiểm tra các giao dịch tài chính, theo dõi các mạng lưới tài chính và thực hiện các cuộc điều tra đối với các hoạt động nghi ngờ.

- Tăng cường Hợp tác Quốc tế: Việt Nam đã chủ động hợp tác với các tổ chức quốc tế và các quốc gia khác trong việc chống lại tội phạm rửa tiền như chia sẻ thông tin tình báo, hợp tác trong các cuộc điều tra chuyên sâu, và tham gia các diễn đàn quốc tế về phòng chống rửa tiền.

- Tăng cường Nâng cao Nhận thức: Chính phủ và các cơ quan chức năng tại Việt Nam đã tổ chức các chương trình đào tạo và thông tin, nhằm nâng cao nhận thức về nguy cơ và hậu quả của rửa tiền đối với nền kinh tế và xã hội. Các tổ chức tài chính cũng được yêu cầu đào tạo nhân viên của mình về phòng chống rửa tiền.

- Tăng cường Trừng phạt và Xử lý: Chính phủ và các cơ quan chức năng tại Việt Nam đã tăng cường trừng phạt và xử lý các cá nhân và tổ chức vi phạm các quy định về rửa tiền. Điều này bao gồm việc áp dụng các biện pháp hình sự, tài sản và hành chính đối với những người phạm tội.

Cùng với đó, các Ngân hàng liên tục có cập nhật chính sách và quy định nội bộ để tuân thủ Luật phòng chống rửa tiền mới, tăng cường nhận biết khách hàng và giám sát giao dịch để giảm thiểu rủi ro rửa tiền. Việc rà soát thông tin của khách hàng rủi ro cao được phối hợp với các cơ quan quản lý trong việc các trường hợp cụ thể. Đồng thời, các ngân hàng cũng tăng cường giám sát các giao dịch liên quan đến thị trường cấm vận. Công tác giám sát giao dịch đáng ngờ được thực hiện thông qua kịch bản giám sát và rà soát thủ công tại các đơn vị, giúp phát hiện hành vi giao dịch bất thường. Tuy nhiên, việc giám sát thủ công còn hạn chế và cần được cải thiện, dẫn đến hầu hết các ngân hàng đều bắt đầu hướng đến việc xây dựng và triển khai các hệ thống phòng chống rửa tiền và gian lận tài chính.

3. Phần mềm ứng dụng phòng chống tội phạm tài chính

Trên thế giới, các phần mềm ứng dụng cho phòng chống tội phạm tài chính không ngừng được nâng cấp, phát triển, cập nhật để có thể phát hiện và ngăn ngừa các hành vi tội phạm ngày càng gia tăng. Một số phần mềm nổi bật:

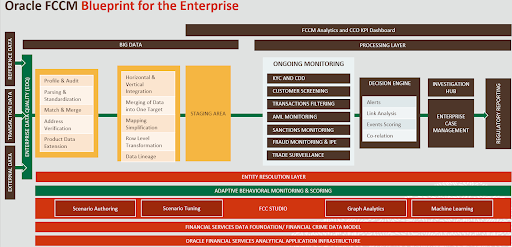

Oracle Financial Crime and Compliance Management (Oracle FCCM) là một giải pháp tiên tiến trong việc đối phó với các hình thức tội phạm tài chính. Oracle FCCM cho phép các tổ chức tài chính phát hiện và ngăn chặn tội phạm tài chính trong khi vẫn đảm bảo hiệu quả hoạt động một cách hiệu quả.

Với cốt lõi là sự đổi mới và kiến thức chuyên môn về các công nghệ thế hệ tiếp theo như AI, ML, NLP, phân tích đồ thị, v.v., các tính năng của Oracle FCCM đem lại nhiều hiệu qua cho người dùng.

- Quy trình Nhận biết khách hàng hợp lý: Xác định những đối tượng rửa tiền và đảm bảo tuân thủ các quy định về Thẩm định khách hàng (CDD) và Nhận biết khách hàng (KYC) trong suốt vòng đời của khách hàng. Đánh giá rủi ro nhanh chóng, chính xác. Đối chiếu thông tin khách hàng với các đối tượng trong danh sách theo dõi toàn cầu. Quy trình khởi tạo khách hàng nhanh chóng và liền mạch..

- Giám sát và phát hiện hiệu quả: Xác định hành vi bất thường của khách hàng và giao dịch đáng ngờ thông qua phần mềm AML, sử dụng các phân tích nâng cao (AI / ML / đồ thị) và các kịch bản được xây dựng và đã được áp dụng tại nhiều tổ chức tài chính trên thế giới.

- Điều tra hiệu quả và chính xác: Sử dụng chức năng điều tra và quản lý các trường hợp cảnh báo trên toàn hàng. Hỗ trợ AI để phát hiện các mạng lưới đối tượng đáng ngờ. Người dùng sẽ dành nhiều thời gian hơn để điều tra các dấu hiệu thực sự đáng ngờ thay vì phải phân tích trên tập cảnh báo giả.

- Sàng lọc khách hàng và sàng lọc giao dịch: Tính năng sàng lọc khách hàng và sàng lọc giao dịch giúp phát hiện chính xác và hiệu quả rủi ro của khách hàng hoặc các giao dịch đáng ngờ trong thời gian thực. Hệ thống cho phép sàng lọc đối với danh sách theo dõi toàn cầu, các danh sách cấm vận, chính trị gia và người liên quan (PEP), v.v.

- Báo cáo tuân thủ: cho phép tạo các báo cáo hoạt động đáng ngờ (SAR) và báo cáo giao dịch đáng ngờ (STR) đáp ứng tuân thủ các nguyên tắc và quy định về báo cáo AML toàn cầu.

Oracle FCCM được sử dụng rộng rãi trong ngành tài chính và ngân hàng với đánh giá cao về hiệu suất và độ tin cậy, giúp các tổ chức tuân thủ các quy định pháp lý nghiêm ngặt và bảo vệ khỏi các hình thức tội phạm tài chính ngày càng phức tạp.

Các đánh giá quốc tế cho giải pháp Oracle FCCM:

- Category Winner: for Financial Crime – AML; RiskTech®100 2024, 2023, 2022

- Category Leader in Chartis RiskTech® Entity Management & Analytics Solutions, 2022

- Category Leader in Chartis RiskTech® KYC Solutions, 2022

- Category Leader in Chartis RiskTech® Watchlist Monitoring, 2022

- Top 3 in RiskTech®100 2022

- Category Winner: Financial Crime – AML

- Category Winner: Core Technology

- Category Winner: Data Integrity & Control

Tại Việt Nam, FPT IS đã phối hợp với Oracle để triển khai giải pháp Oracle FCCM cho 4 ngân hàng thương mại cổ phần hàng đầu lớn về quy mô cũng như phạm vi hoạt động.

NICE Actimize’s AML solution: các giải pháp AML của NICE Actimize lấy thực thể làm trung tâm, kết hợp với AI và ML, giúp tối ưu hóa hiệu quả và độ chính xác, đồng thời đáp ứng các yêu cầu tuân thủ và kiểm toán trong phòng chống rửa tiền. NICE Actimize cung cấp các tính năng như:

- Suspicious Activity Monitoring (SAM)

- Customer Due Diligence (CDD)

- Sanctions Screening, X-Sight Entity Risk

- Trade-Based Money Laundering

- Suspicious Transaction Activity Reporting (STAR), Currency Transaction Reporting (CTR)

- AML Essentials, Xceed: Integrated FRAML.

Fiserv Financial Crime Risk Management: phát hiện và giảm thiểu hành vi rửa tiền, gian lận và tội phạm tài chính với các giải pháp được xây dựng dựa trên phân tích dự đoán. AML Risk Manager for Financial Institutions là một giải pháp chống rửa tiền toàn diện, không chỉ giới hạn ở việc giám sát giao dịch truyền thống để đảm bảo tuân thủ quy định. Trình quản lý rủi ro AML cho phép các tổ chức tài chính:

- Quản lý rủi ro thông qua giám sát liên tục và thẩm định thông tin khách hàng

- Tận dụng phân tích nâng cao để giảm thiểu cảnh báo giả và phân loại ưu tiên cảnh báo

- Sàng lọc với danh sách theo dõi, xử lý khối lượng lớn hơn và hiệu suất nhanh hơn

- Đạt được hiệu quả hoạt động cao hơn thông qua quản lý và điều tra cảnh báo từng bước, quy trình làm việc có thể được tùy chỉnh

Tại FPT, chúng tôi đã xây dựng riêng một phần mềm Phòng chống tội phạm tài chính FPT.AFC. Sản phẩm được xây dựng với các tính năng:

- Sàng lọc, dò quét thông tin khách hàng, giao dịch với các đối tượng trong danh sách đen, danh sách cấm vận. Kết quả sẽ được trả về các hệ thống giao dịch theo thời gian thực, hỗ trợ chặn giao dịch ngay khi phát hiện dấu hiệu nghi ngờ.

- Giám sát giao dịch thông qua tổng hợp dữ liệu giao dịch của khách hàng, áp dụng các luật và kịch bản giám sát để phát hiện các hành vi gian lận hoặc rửa tiền.

- Nhận biết khách hàng bằng cách sử dụng các bộ tiêu chí đánh giá để chấm điểm rủi ro khách hàng khi khách hàng được khởi tạo, hoặc đánh giá rủi ro định kỳ đối với khách hàng hiện hữu.

Sản phẩm đã được triển khai thành công và đưa vào vận hành tại Trung tâm dịch vụ số lĩnh vực viễn thông, áp dụng cho quy trình giao dịch trên Ví điện tử và Mobile Money, giúp phát hiện và chặn ngay các giao dịch có dấu hiệu nghi ngờ, Giảm tỷ lệ cảnh báo giả, tiết kiệm nguồn lực và chi phí của quá trình điều tra, xác minh cảnh báo.

4. Kết luận

Rửa tiền là một vấn đề toàn cầu, ảnh hưởng nghiêm trọng đến nền kinh tế và an ninh quốc gia. Các tổ chức tội phạm sử dụng phương pháp tinh vi để che giấu nguồn gốc của số tiền bất hợp pháp, làm suy yếu sự ổn định của hệ thống tài chính và gây thiệt hại cho xã hội. Trong bối cảnh đó, việc triển khai hệ thống ứng dụng phòng chống rửa tiền trở nên cấp thiết và quan trọng hơn bao giờ hết.

Để hệ thống phòng chống rửa tiền phát huy hiệu quả tối đa, cần có sự hợp tác chặt chẽ giữa các ngân hàng, tổ chức tài chính và cơ quan quản lý. Sự đồng bộ trong việc chia sẻ thông tin và tài nguyên sẽ tạo nên một mạng lưới phòng chống rửa tiền mạnh mẽ, đồng thời cần có sự nâng cao nhận thức và đào tạo liên tục cho nhân viên để họ có thể thực hiện các biện pháp phòng chống rửa tiền một cách hiệu quả.

Mặc dù có những thách thức không nhỏ, nhưng với sự tiến bộ của công nghệ và sự hợp tác quốc tế, hệ thống ứng dụng phòng chống rửa tiền có thể trở thành công cụ mạnh mẽ trong cuộc chiến chống lại tội phạm rửa tiền, góp phần bảo vệ sự ổn định và minh bạch của hệ thống tài chính toàn cầu.

| Bài viết độc quyền của chuyên gia FPT IS

Tác giả Hà Thị Thanh Ngọc _ Phó Giám đốc Trung tâm Phân tích Dữ liệu, Khối Tài chính – Ngân hàng FPT IS |